Anote este dado: uma melhoria de 5% na taxa de retenção de clientes pode aumentar a lucratividade de uma empresa entre 25% e 95%. A informação vem de uma pesquisa realizada por Frederick Reichheld of Bain & Company (o inventor do Net Promoter Score) e confirma o fato de que negócios que focam em reter a clientela conseguem aumentar a receita de forma sustentável.

É aqui que entra o conceito de Net Revenue Retention (NRR), ou Retenção Líquida de Receita. Especialmente utilizado por empresas SaaS, esse indicador revela o quanto a receita recorrente de um negócio pode crescer sem considerar novas aquisições.

Quer conhecer mais dessa métrica? A seguir, entenda o que é Net Revenue Retention, por que ele é importante, como calcular e o que sua empresa pode fazer para melhorar a Retenção de Receita Líquida.

- 1 - Identifique os usuários que podem cancelar

- 2 - Invista em upsell e cross-sell

- 3 - Atente-se ao downgrade

- 4 - Implemente programas de sucesso de cliente

- Bônus

O que é o Net Revenue Retention (NRR)?

Como o nome sugere, o Net Revenue Retention é um indicador ligado à retenção de clientes. Mais especificamente, é uma métrica que mede a porcentagem de receita retida de clientes existentes durante um determinado período. Para isso, leva em consideração perdas devido a churn e downgrades, bem como ganhos de upsells, cross-sells e upgrades.

Destacamos ainda que o NRR é considerado uma métrica de qualidade do crescimento da empresa, pois indica não apenas a retenção de clientes, mas também a capacidade de aumentar a receita dentro da base existente. Por isso, o Net Revenue Retention é muito utilizado por empresas SaaS e negócios baseados em assinaturas.

Falando em métricas, no episódio #50 do Controller Cast batemos um papo com Rodrigo Fernandes, uma das principais autoridades em finanças da nova economia no Brasil. Dentre outras coisas, ele fala sobre a necessidade de mudar a maneira de analisar o DRE (Demonstração do Resultado do Exercício) e a importância do cálculo do LTV (Lifetime Value).

Para assistir ao episódio na íntegra, aperte o play abaixo:

Por que o NRR é tão importante?

Diga-me o quão fiéis os seus clientes são, que eu te tirei o quão sucedida a sua empresa é. Você não precisa ir muito longe para entender o quanto a frase está correta; afinal, basta perguntar para qualquer executivo que a resposta será a mesma: a rotatividade de clientes é um dos piores inimigos de um negócio.

Se uma organização perde clientes constantemente, ela precisa investir pesadamente na aquisição de novos consumidores para compensar a saída. E o que queremos dizer por “pesadamente”? Bom, se pedirmos ajuda para o guru do marketing, Philip Kotler, ele dirá que conquistar um novo cliente custa entre 5 e 7 vezes mais do que manter um atual.

Em suma, clientes fiéis representam um crescimento sustentável e previsível para o seu negócio e é o NRR que dá um indicativo claro da saúde financeira da empresa. Isso porque ele mostra se a organização está conseguindo expandir sua receita sem depender exclusivamente de novos clientes.

E para deixar bem claro a importância do NRR, destacamos seus principais benefícios:

- Métrica essencial para crescimento sustentável: o NRR mede a capacidade da empresa de fazer upsell e cross-sell, permitindo um crescimento mais econômico baseado na expansão da receita dentro da base existente.

- Indicador da satisfação do cliente: um Net Revenue Retention baixo pode indicar problemas no produto ou na proposta de valor, sinalizando a necessidade de ajustes.

- Acompanhamento da retenção e eficácia do marketing: monitorar regularmente o indicador permite avaliar se as estratégias de retenção e marketing estão mantendo ou aumentando a Receita Recorrente Mensal (MRR).

Como calcular o Net Revenue Retention?

Para encontrar o NRR, você deve utilizar a seguinte fórmula:

NRR = (MRR inicial + MRR de expansão − MRR perdido) ÷ MRR inicial

Explicando:

- MRR Inicial: receita Recorrente Mensal no início do período.

- MRR de Expansão: receita gerada por upsells, cross-sells e upgrades durante o período.

- MRR Perdido (Churn): receita perdida devido ao churn, que inclui cancelamentos, não-renovações e downgrades de clientes.

Para saber mais sobre o MRR, recomendamos dois conteúdos:

Exemplo de cálculo NRR

A empresa ABCD teve os seguintes números no mês de janeiro:

- MRR Inicial: R$ 100.000

- MRR de Expansão: R$ 20.000 (Receita obtida com upsells, cross-sells, etc.)

- MRR Perdido: R$ 15.000 (Receita perdida com cancelamentos e downgrades)

Assim, temos os seguintes passos:

1. Adicione o MRR de Expansão à receita inicial:

100.000 (MRR Inicial) + 20.000 (MRR de Expansão) =120.000

2. Subtraia o MRR Perdido da soma:

120.000 − 15.000 (MRR Perdido) = 105.000

3. Divida o resultado pelo MRR Inicial e multiplique por 100 para obter a porcentagem

(105.000 / 100.000) x 100 = 105%

Benchmarking: qual é um bom NRR para empresas SaaS?

No nosso exemplo, a empresa ABCD tem um Retenção Líquida de Receita de 105%. Isso é bom ou ruim? Via de regra, temos que:

- NRR acima de 100%: crescimento saudável. O resultado indica um aumento de receita com upsells e expansões. Sugere, ainda, que a empresa pode estar retendo a maioria ou todos os seus clientes existentes.

- NRR de 80–100%: mostra que a empresa consegue reter a maioria de seus clientes, mas não está conseguindo aumentar a receita tanto quanto poderia. O indicado nesse caso é procurar entender se o NRR é resultado de abandono de clientes ou falha em upsell e cross-sell. Para isso, vale analisar a taxa de rotatividade e valor de vida útil do cliente (LTV).

- NRR abaixo de 80%: perda líquida de receita, indicativo de problemas com retenção. Mostra que a empresa precisa se concentrar em melhorar os esforços de retenção.

Atenção: existem casos em que uma empresa pode ter uma taxa de retenção líquida abaixo de 100% e ainda ser financeiramente saudável. É o que ocorre com negócios em estágio de crescimento acelerado, que estão adquirindo novos clientes a uma taxa superior à perda de clientes existentes, o que resulta em um aumento global na receita.

Além disso, é possível que uma empresa apresente uma taxa de retenção líquida de 100% ou até superior, mesmo sem ter mantido todos os seus clientes antigos. Por exemplo, se uma empresa aumentar o preço de seu produto ou serviço, a receita de clientes existentes pode aumentar, mesmo que ela perca alguns clientes.

Isso mostra que, embora o NRR seja uma métrica super relevante, para obter uma imagem completa é sempre importante analisar outros indicadores.

Como melhorar o NRR (Retenção de Receita Líquida)?

Você calculou o Net Revenue Retention e chegou à conclusão de que precisa dar um “up” nele. Se esse for o seu caso, confira estas dicas:

1 - Identifique os usuários que podem cancelar

Isso significa detectar o risco de perda de um cliente antes que ela ocorra. Para isso, monitore indicadores que indicam mudança no comportamento do cliente, como frequência de uso do produto, feedbacks negativos, atrasos no pagamento ou qualquer outra alteração.

Analisar e acompanhar esses dados permite agir rapidamente para reverter a situação. Por exemplo, ao identificar um possível churn, a empresa pode oferecer um upgrade ou oferta de renovação.

2 - Invista em upsell e cross-sell

Dentre as estratégias para aumentar o NRR, investir em upsell e cross-sell é uma das mais eficazes. Entenda:

- Upsell refere-se às vendas de versões superiores de produtos ou serviços.

- Cross-sell significa a venda de serviços ou produtos complementares.

Ao fazer com que os seus clientes melhorem a versão de um produto ou adquiram um serviço complementar, por exemplo, você aumenta o valor médio da receita recorrente sem precisar atrair novos clientes.

3 - Atente-se ao downgrade

O downgrade pode ser uma estratégia de prevenção de rotatividade, uma vez que é preferível à rotatividade. No entanto, os downgrades podem ser o resultado de upgrades no momento errado ou da compra antecipada da assinatura ou produto incorreto.

Assim como no caso para prever o churn e agir antecipadamente, é recomendado analisar os motivos do downgrade. Isso ajuda a identificar por que os clientes estão optando por planos mais baratos ou serviços com menos funcionalidades. Ao identificar esses padrões, você pode tomar ações preventivas, como:

- Oferecer orientação ou suporte adicional sobre o uso adequado dos produtos e serviços.

- Ajustar ofertas de upgrade para alinhar melhor com as necessidades do cliente.

- Garantir que os planos e preços oferecidos sejam adequados para o estágio de uso do cliente, evitando ofertas excessivas ou inadequadas.

4 - Implemente programas de sucesso de cliente

Focar na experiência do cliente e implementar programas de sucesso de cliente é uma das melhores formas de garantir a retenção e aumentar o NRR. Esses programas partem do seguinte princípio: quanto mais valor um cliente vê em um produto, menor a probabilidade de ele se desligar e mais disposto estará a se envolver em upsell ou cross-sell.

Para tanto, os programas são projetados a ajudarem os clientes a atingir o resultado desejado e obter o máximo valor do seu produto ou serviço. Algumas ações incluem:

- Consultoria e assistência contínua;

- Treinamentos e recursos, como materiais educativos, webinars, tutoriais de como utilizar um produto ou funcionalidade;

- Check-ins regulares;

- Feedback constante.

Bônus

Já que o assunto é crescimento saudável, para ajudar você a medir a saúde do seu negócio criamos o Kit de Análise da Saúde Financeira, um material completo que inclui duas ferramentas indispensáveis:

- Demonstrativo de Resultados do Exercício (DRE): para analisar receitas, despesas e lucro líquido.

- Demonstrativo de Fluxo de Caixa (DFC): para acompanhar a entrada e saída de dinheiro no negócio.

Se você deseja tomar decisões financeiras mais estratégicas, baixe agora o seu Kit gratuitamente e tenha mais controle sobre a saúde financeira da sua empresa!

Concluindo

O Net Revenue Retention é um indicador imprescindível, pois dá uma ideia da saúde de uma empresa e o desempenho de suas estratégias de sucesso do cliente. Ao analisá-lo, é possível identificar aspectos como a qualidade do serviço ao cliente, a satisfação geral e os padrões que indicam a fidelidade ou a falta dela.

A partir disso, a empresa pode implementar ações proativas para otimizar o NRR, não apenas reduzindo o churn, mas também expandindo sua receita de forma mais eficiente e sustentável. E como não tem como falar de receita sem abordar as métricas financeiras, é essencial contar com ferramentas de análise financeira para tomar decisões mais informadas e estratégicas.

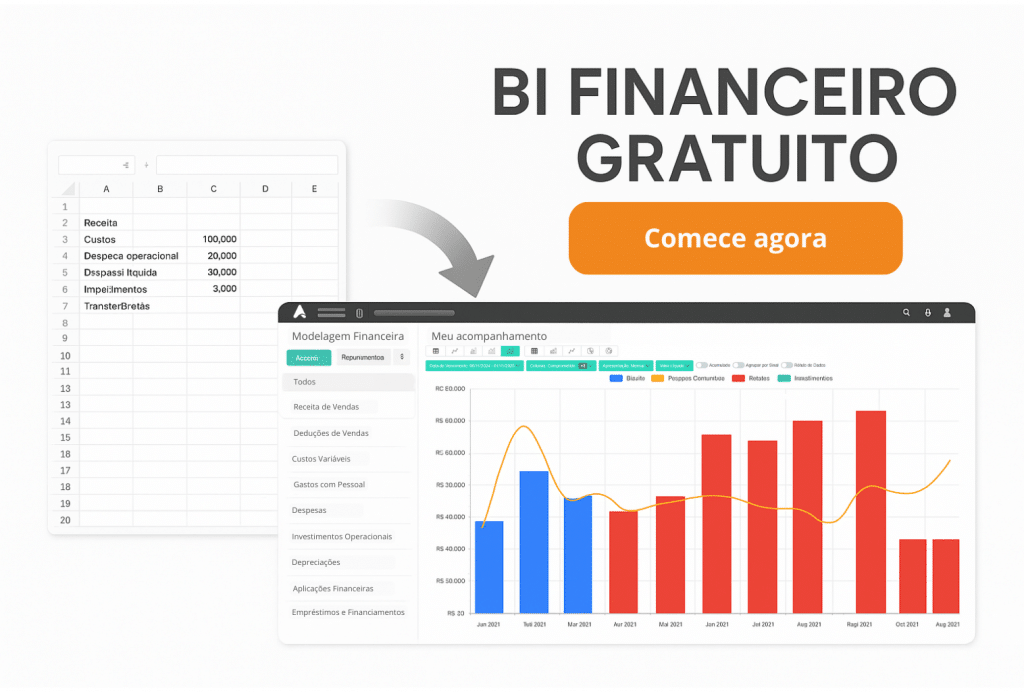

Com o uso do BI gratuito da Treasy, as empresas podem monitorar Fluxo de Caixa (DFC), Demonstrativo de Resultados (DRE) e diversos indicadores de desempenho. A plataforma possibilita ainda análises aprofundadas, como avaliação vertical e horizontal, drill-down, slice and dice e comparativos; e criação de gráficos e relatórios personalizados, adaptados às necessidades do seu negócio.

O BI da Treasy tem integração completa com múltiplas fontes de dados, incluindo ERPs (como Omie e Granatum) e meios de pagamento. Quer ver como ele funciona? Então, aproveite para testar a solução gratuitamente!

Clique aqui e crie sua conta para testar o BI Financeiro da Treasy (não leva nem 1 minuto e é gratuito para começar)